Сколько стоит госпошлина на наследство в 2020 году

При получении наследства необходимо уплачивать государственную пошлину. Данная операция является обязательной.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

В противном случае возникнут проблемы, связанные с оформлением наследства.

Что нужно знать ↑

Некоторое время назад при получении наследства наследники обязаны были оплачивать специальный налог.

Но Федеральный закон №78-ФЗ от 01.07.05 г. отменил его действие, что позволяет свести к минимуму бумажную волокиту и денежные затраты, связанные с переоформлением.

Единственный платеж, который необходимо осуществить – госпошлина при вступлении в наследство.

Некоторая сумма выплачивается за вступление в наследство по завещанию за выдачу соответствующего свидетельства, имеющего юридическую силу.

Размер государственной пошлины зависит от множества различных факторов: стоимости наследства, статуса наследника (близкий или дальний родственник), а также иных.

Стандартные ситуации

Чаще всего в качестве наследства выступает какое-либо ценное имущество, представляющее собой:

- квартиру;

- частный дом;

- земельный участок;

- гараж;

- коммерческую недвижимость.

В каждом отдельном случае величина государственной пошлины на наследуемое имущество высчитывается индивидуально, величина её варьируется в широких пределах.

Также после смерти ближайшие и другие родственники могут наследовать иное имущество. Например, денежные вклады в банках.

В таком случае наследник также в обязательном порядке должен оплатить государственную пошлину, но размер её минимален. Так как в подобных случаях предоставляется некоторая льгота.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Основанием для этого является письмо Министерства финансов от 28.07.10 г. №03-05-06-03/87, а также ст.№333.38 п.1 НК РФ.

Но очень важно помнить о том, что вклады, сделанные до 1991 года и подлежащие компенсации, а также денежные суммы, поступившие на них, являются целевыми обязательствами Российской Федерации.

Именно поэтому данное имущество, наследуемое после смерти человека, имеет другой статус. В подобной ситуации вклады классифицируются как «денежные средства». Тариф, в соответствии с которым высчитывается государственная пошлина, является иным.

Нередко в качестве наследства выступает автомобиль. При его переоформлении на нового собственника после смерти предыдущего имеется большое количество самых разных нюансов.

Все их необходимо учитывать. Госпошлина на наследство-автомобиль оплачивается два раза: при оформлении соответствующего свидетельства о регистрации, а также за выдачу новых номерных государственных знаков.

Плательщики

Согласно действующему законодательству (Налоговому кодексу РФ, ст.№333.17) плательщиком государственной пошлины являются:

| Физические лица | Являющиеся гражданами РФ |

| Юридические лица | Компании, организации |

Данные лица обязаны оплачивать государственную пошлину, если осуществляются какие-либо юридически важные действия: оформление наследства и иные подобные.

Помимо Налогового кодекса основанием для этого является Федеральный закон от 28.06.14 г. №198-ФЗ.

Существуют некоторые категории граждан, полностью или частично освобожденные от уплаты госпошлины при вступлении в наследство на квартиру, а также иное имущество, переходящее во владение после смерти родственника.

Льготы регулируются на законодательном уровне (ст.№333.35 НК РФ). Согласно ей от уплаты пошлины освобождаются следующие физические лица:

- Герои Советского союза;

- Герои Российской Федерации и кавалеры ордена Славы;

- участники и инвалиды ВОВ;

- малоимущие.

Основанием для предоставления льготы является документ, подтверждающий принадлежность физического лица к определённой категории.

Объект платежа

Государственная пошлина выплачивается за выдачу свидетельства, позволяющего оформить наследство на нового владельца соответствующим образом.

Регистрация наследства осуществляется в соответствующих органах власти, имеющих право совершать юридически важные действия.

Как производится уплата госпошлины за копию устава смотрите в статье: госпошлина за копию устава.

Как производится уплата госпошлины за копию устава смотрите в статье: госпошлина за копию устава.

Какая стоимость госпошлины на дарение квартиры, читайте здесь.

Также следует помнить, что оплата пошлины требуется не только при выдаче свидетельства, но и при оформлении автомобиля, недвижимости или иного подобного имущества на нового владельца.

Размер госпошлины при оформлении наследства ↑

Расчет госпошлины осуществляется с учетом множества факторов. Самым важным является его рыночная стоимость, а также юридический статус наследника по отношению к умершему лицу.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Для отдельных категорий родственников выплата нотариусу за оформление меньше, для иных – больше.

По завещанию

Основанием для получения наследства является завещание. Данный документ обязательно должен быть нотариально заверен, в противном случае он не является юридически значимым основанием для получения какого-либо имущества после смерти владельца.

Завещание обязательно составляется лично и подписывается владельцем имущества. Данный документ не имеет юридической силы в следующих двух случаях:

- если в момент составления и подписания завещания наследодатель не мог осознавать всю важность своих действий (был болен, невменяем, психически не здоров);

- если подпись осуществлена иным лицом, не наследодателем.

Величина государственной пошлины при оформлении наследства по завещанию составляет:

| Условие | Стоимость |

| Для близких родственников (родителей, детей, супругов, полнородных братьев и сестер) | 0.3% от рыночной стоимости имущества (не более 100 тыс. руб.) |

| Иным родственникам, либо не являющимся таковыми | 0.6% от рыночной стоимости имущества (не более 1 млн. руб.) |

По закону

Если после смерти физического лица остается какое-либо имущество (дом, квартира, земельный участок, автомобиль), но юридически заверенного и подписанного наследодателем завещания не имеется, то оно распределяется между ближайшими родственниками по закону.

В первую очередь право на наследство имеют:

- супруги;

- дети;

- родители;

- полнородные браться и сестры.

Если по каким-то причинам наследство данные лица получать отказываются, либо попросту отсутствуют, то следующими по очереди являются дальние родственники: племянники, двоюродные братья и сестры, а также иные.

Независимо от степени родства оплата государственной пошлины нотариусу обязательна для всех — если только наследник не имеет льгот, предоставляемых действующим законодательством.

В противном случае величина пошлины составляет:

| Условие | Размер |

| Для наследующих лиц, имеющих первостепенное родство | 0.3% от рыночной стоимости имущества (но не более 100 тыс. руб.) |

| Для наследующих лиц, имеющих второстепенное родство | 0.6% от рыночной стоимости (но не более 1 млн. руб.) |

Не редко случается, что наследниками являются несколько человек. Независимо от степени родства, каждый из них должен уплачивать государственную пошлину нотариусу в установленном законодательством размере.

Восстановление срока принятия наследства

Чаще всего у наследников возникает вопрос: какая госпошлина выплачивается в случае, если срок получения наследства вышел.

Подобные ситуации можно разрешить двумя путями:

- мирным путем;

- в судебном порядке.

Если необходимости в судебном разбирательстве нет, для получения наследства необходимо получить согласие на данное действие всех иных наследников в письменной форме. После чего посетить с данным документом нотариуса, для засвидетельствования данного факта.

Следующим этапом является получение свидетельства о праве наследования – данное действие является юридически значимым, именно поэтому необходимо оплатить государственную пошлину.

После получения свидетельства новым наследником все ранее выданные аналогичные документы, касающиеся данного дела, будут аннулированы.

Именно поэтому все остальным наследующим необходимо заново обратиться к нотариусу за получением данного документа. Соответственно, пошлина также уплачивается заново.

Все о госпошлине за переоформление лицензии Ростехнадзора узнайте из статьи: госпошлина за аттестацию в Ростехнадзоре.

Все о госпошлине за переоформление лицензии Ростехнадзора узнайте из статьи: госпошлина за аттестацию в Ростехнадзоре.

Размер госпошлины за перерегистрацию автомобиля в 2020 году, читайте здесь.

Образец госпошлины за аккредитацию образовательного учреждения, смотрите здесь.

Если восстановление права на наследование осуществляется в судебном порядке, то необходимо будет осуществить выплату государственной пошлины не только за выдачу свидетельства, но также за подачу искового заявления.

Установление факта принятия наследства

Существуют случаи, когда необходимо законным путем установить факт принятия наследства. Сделать это можно двумя путями:

- подать нотариусу или иному лицу, имеющему право на выдачу соответствующего свидетельства, заявление в установленной форме;

- свершить действия, являющиеся свидетельством о фактическом принятии наследства.

Оба случая регулируются п.1 и п.2 ст.№1153 ГК РФ. Осуществить данное действие можно только спустя 6 месяц со дня открытия наследства.

Величина государственной пошлины при обращении к нотариусу и получении соответствующего свидетельства является стандартной.

Она остается неизменной в любом из всех выше перечисленных способов наследования. Именно поэтому вероятность возникновения каких-либо просчетов или ошибок попросту исключена.

Необходимо лишь представить нотариусу документ, имеющий юридическую силу, позволяющий с точностью определить стоимость наследуемого имущества.

Оплата государственной пошлины ↑

Оплата государственной пошлины за выдачу соответствующего свидетельства нотариусов осуществляется ему же. После получения платы юридически важное действие считается совершенным, и свидетельство вступает в силу.

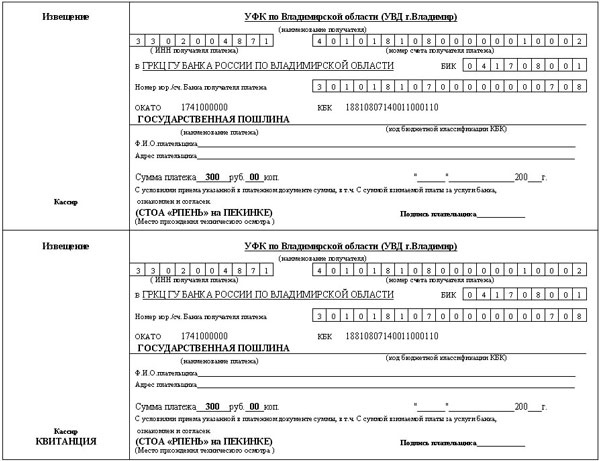

Фото: квитанция по госпошлине

Вопреки сильно распространённому мнению, вся сумма пошлины не становится собственностью нотариуса, а лишь поступает в его распоряжение.

Она идет на компенсацию различного рода затрат, связанных с содержание конторы:

- оплата труда работников;

- уплаты обязательных взносов (в нотариальную палату);

- оплату налоговых сборов;

- иных платежей, связанных со всевозможными внебюджетными фондами.

Наследство на землю (земельный участок), а также иное имущество физическое лицо может получить только в случае правильно оформленных документов.

Особенно важным является свидетельство о праве на наследство. Для его получения необходимо оплатить государственную пошлину в соответствующем размере.

Видео: оформление наследства

Следует обязательно помнить о том, что существует множество различных нюансов при свершении такого важного акта, как получение наследства.

Именно поэтому необходимо изучить законодательство, а также проконсультироваться с опытным юристом.

Таким образом, наследник сможет избежать различных проблем при оформлении имущества.