Каких принципов плательщикам налога на добавленную стоимость стоит придерживаться при составлении счетов-фактур? Правила оформления и порядок отражения в отражения в учетных документах пригодятся не только бухгалтерам, но и руководителям компаний.

Если вы не используете специальную систему налогообложения, то возможно, относитесь к плательщикам НДС. А такие лица должны выставлять счета-фактуры на товар и услуги своим контрагентам.

Что же это такое, кем, когда и зачем выставляется? Какие законодательные документы регулируют этот вопрос?

Сначала разберемся, обязаны ли вы готовить такие бланки. За ответом обратимся к нормативной документации, которая актуальна в 2016 году.

Определения

Счет-фактура – это первичный документ, который служит основанием для вычета НДС из бюджета Российской Федерации.

Такие бланки проверяются федеральной налоговой службой довольно часто, и при обнаружении ошибок плательщик будет лишен права получить обратно ранее уплаченный налог.

Кто должен выписывать?

Счет-фактура оформляется плательщиками налога на добавленную стоимость. Упрощенцы, вмененщики и компании, применяющие ЕСХН, такую документацию не готовят, поскольку у них нет обязанности предъявлять НДС покупателям.

Выставлять счета-фактуры (ст. 169 НК) должны также:

Чтобы можно было не выставлять бланки, стоит получить согласие контрагента.

Если такого договора не будет, инспектор ФНС не имеет права доначислять суммы налога на добавленную стоимость, но может обязать составить счет-фактуру и зарегистрировать его в Книге продаж.

Действующая нормативная база

Главные нормативные акты, которыми регулируется плательщик при выставлении счетов-фактур:

Составляется счет-фактура в течение 5 дней с момента отгрузки продукции или с того момента, когда передано права на имущество (пункт 3 ст. 168 НК России).

Регистрировать выданные и полученные бланки необходимо в Книге покупок, продаж и в Журнале учета счетов-фактур (ст. 169 п. 3 Налогового кодекса).

Рассмотрим наиболее острые вопросы, возникающие у налогоплательщиков при оформлении счетов-фактур. Отражать бланк необходимо в том периоде, в котором товар реализован.

Забиваем Сайты В ТОП КУВАЛДОЙ - Уникальные возможности от SeoHammer

Каждая ссылка анализируется по трем пакетам оценки:

SEO, Трафик и SMM.

SeoHammer делает продвижение сайта прозрачным и простым занятием.

Ссылки, вечные ссылки, статьи, упоминания, пресс-релизы - используйте по максимуму потенциал SeoHammer для продвижения вашего сайта.

Что умеет делать SeoHammer

— Продвижение в один клик, интеллектуальный подбор запросов, покупка самых лучших ссылок с высокой степенью качества у лучших бирж ссылок.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию

Буст, она ускоряет продвижение в десятки раз,

а первые результаты появляются уже в течение первых 7 дней.

Зарегистрироваться и Начать продвижение

Требования к заполнению и выставлению счетов:

- Плательщики ведут количественный и номерной учет бланков.

- Запрещено передавать незаполненный документ другой компании или ее филиалу.

- За тем, правильно ли составляется счет-фактура на услуги, товар и работы, должен следить руководитель или доверенное лицо предприятия (если имеется соответствующий Приказ компании).

- Не допускается регистрировать документ, который получен по факсу.

- Покупатель должен иметь оригинал документа. Если такового нет, налоговые структуры будут расценивать это как нарушение и могут отказать в вычете.

Необходимо отражать такие реквизиты:

- Номер формы бланка.

- Реквизиты поставщиков и получателей продукции (названия фирм, ИНН, КПП, адреса).

- Название товара, который продается.

- Цену и сумму налога, акциза, товара.

- Вид операции.

- Дату, когда счет передан покупателю и т. д.

Если товар реализуется обособленным подразделение (а оно не относится к плательщикам НДС), счета выставляются от имени головного офиса. В пункте 2б нужно будет отразить ИНН головной организации, а КПП – подразделения.

Налоговый орган откажет в возмещении НДС, если не будет вписано данные в строку 5. В соответствии с подпунктом 4 пунктом 5 ст. 159 НК данная графа будет заполнена при получении авансовой суммы в счет поставки, которая запланирована на будущее.

Реквизит, отражающий страну происхождения, стоит заполнить только в том случае, когда поставщиком продукции является иностранное предприятие (подпункт 14 пункт 5 ст. 169 НК).

Но если и будет вписано «Россия» при нахождении продавца в РФ, это не будет считаться ошибкой, которая станет причиной отказа в возмещении НДС.

Подписывает бланк руководитель или уполномоченное лицо. Если счет-фактура составляется ИП, то предприниматель ставит свою подпись и отражает данные свидетельства о госрегистрации.

Отказ в вычетах поступит в том случае, когда подпись не расшифрована (не будет вписано ФИО лица, подписавшего документ).

Если счет-фактура оформляется на предоплату, регистрировать такой бланк нужно в 3 этапа:

| При поступлении авансового платежа |

Продавец оформляет 2 бланка (один отдает покупателю, второй подшивает в Журнал, регистрирует его в Книге продаж) |

| При отгрузке продукции в счет авансового платежа |

Составляется также 2 экземпляра на отгрузку. В то же время стоит зарегистрировать авансовый счет в Книге покупок – он будет основанием для вычета |

| Отражаются сведения |

Прописанные в счетах-фактурах, в декларации по налогу |

Счет-фактуру можно заполнять от руки или с помощью компьютера, или использовать комбинированный способ. Но не должно быть нарушений последовательности, расположения, количества показателей, что утверждены в типовой форме бланка.

Часто возникает вопрос, можно ли произвести частичный зачет НДС по счету-фактуре при покупке товаров по мере того, как вносятся средства. В таком случае стоит зарегистрировать документ в Книге покупок в полной мере после того, как продукция принимается на учет.

Частичный вычет не может производиться, хотя можно попробовать обратиться и в суд. Но гарантии в том, что судья станет на сторону плательщика, нет.

Сумма НДС может возмещаться только единожды. Если оплата производится частями, то не нужно ждать, когда будет погашено полную стоимость. При регистрации счета-фактуры, по которому поступила только часть средств, стоит ставить отметку «частичная оплата».

Для чего она нужна?

С помощью счета-фактуры может осуществляться учет хозяйственных операций, которые связаны с заключением сделок покупки и продажи, предоставлением услуг и выполнением работ.

В таком бланке отражают сумму реализации, налога, прописывают сведения о товаре и цену за единицу измерения. Главное назначение документа – представить доказательства налоговым структурам о наличии права применить вычет, то есть заявить сумму к вычету.

Сервис онлайн-записи на собственном Telegram-боте

Попробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно.

Зарегистрироваться в сервисе

Проведение сверки документа

С начала 2016 внесены изменения в декларацию по налогу на добавленную стоимость: теперь нужно в таком документе отразить данные счетов-фактур.

Налоговыми органами проводится сверка сведений счетов между сторонами сделки. Если будут выявлены несоответствия, компаниям будет доначислено НДС, пеню и штраф.

Поэтому фирмам лучше проводить предварительную самостоятельную сверку. Для этого можно воспользоваться одной из программ, которые есть в интернете.

Такие сервисы помогут сверить данные счетов-фактур с документами контрагентов, что также загружены. Допускается высылать второй стороне сделки приглашение.

Программа найдет ошибки, несоответствия дат, сумм и номеров в подготовленных документах. В результате программа выдаст один из таких вариантов:

- Сведения совпали.

- Счета с таким номером и датой нет в базе фирмы.

- Такого счета нет у контрагента.

- Не совпали показатели сумм.

Сверка может проводиться по определенным поставщикам, или по всем поставщикам предприятия. Тогда сведения группируются.

Акты сверки компании не обязаны составлять, но бухгалтеры предпочитают проводить сверку, которая позволит определить расхождения в документации.

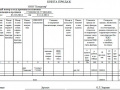

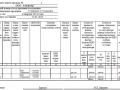

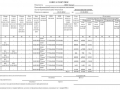

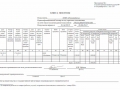

Выглядит документ так:

Образец реестра счетов-фактур

Счет-фактура, который поступил от продавца или хранится у покупателя, должен сохраняться в Журнале учета, а также отражаться в Реестре.

Приведем пример, как составляется такой реестр счетов-фактур:

Даже разобравшись с заполнением счетов-фактур, у руководства фирм и бухгалтеров остаются вопросы. Ответим на те, которые чаще всего задаются в интернете.

Разрешена ли факсимильная подпись?

Использование факсимильных подписей на первичной документации, кроме тех случаев, когда возможны финансовые последствия, может обосновываться письменными соглашениями сторон.

В остальных случаях, в том числе и при выставлении счетов-фактур, возникают разногласия, которые плательщики решают в судебной инстанции.

Существует две позиции. Налоговый орган придерживается мнения, что компании не имеют права использовать факсимильные подписи при предъявлении сумм к вычетам НДС.

Обоснование — если счет составляется с нарушением норм, прописанных в законодательстве (п. 5, 5.1, 6 ст. 169 НК), фирма не сможет принять налог к вычету.

В соответствии со ст. 169 п. 6 НК РФ документ должен быть подписан руководителем организации, главным бухгалтером или доверенным лицом. Статья не содержит положений, разрешающих использовать электронную или факсимильную подпись.

Если такая подпись поставлена, то плательщик не сможет предъявить к вычету суммы налога, а также не имеет права регистрировать такие бланки в книгах учета.

Другой точки зрения придерживается суд. В судебной практике частыми являются ситуации, когда плательщик может возмещать сумму НДС из казны, что была уплачена ранее, если в бланке стоит факсимильная подпись.

Судьи аргументируют свою позицию так — в ст. 169 нет указания на то, каким способом должна ставиться подпись. Говорится только о том, кто имеет право ее ставить.

В связи с этим при проставлении факсимиле (аналога подписей уполномоченных лиц), когда товар оприходован и налог уплачен, у налогоплательщиков возникает право принимать суммы НДС к вычетам.

Ориентироваться при этом стоит на правила ст. 171 п. 2, ст. 172 п. 1 НК. Разрешение ставить факсимильные подписи устанавливается другими нормативными документами.

К примеру, компания может предусмотреть в договорах проставление таких видов подписи в тех случаях, когда нет возможности подписать документацию директору по причине его отсутствия.

Если вы будете руководствоваться правилами, которых придерживаются суды, то возникнет большая вероятность возникновения спора с налоговыми структурами. Вам придется решать такой вопрос в судебном порядке.

Ставится ли печать на счете-фактуре?

В законодательных актах России и в Постановлении № 1137 нет положений, которые требуют от плательщиков ставить печати в счетах-фактурах. Необходимо только подписывать бланк.

Если на возврат товара поставщику

Как быть в том случае, когда товар возвращается поставщикам? Если права собственности перешли к покупателю в соответствии с договором, но при этом полная оплата не произведена, стоит придерживаться следующих правил.

Согласно п. 5 ст. 171 НК сумма НДС, которая была предъявления продавцами покупателям, и платились продавцами, должны возмещаться из бюджета при возврате товара.

Вычет может осуществляться на основании счета-фактуры (ст. 172 п. 1 НК), а также документации, которая подтвердит факт внесения суммы в казну. Так как покупатель не оплачивал товар, то возвращать средства за продукцию нет необходимости.

Но в том случае, когда продавец получил счет-фактуру по продукции, что возвращается, ноне имеет подтверждающих оплату документов, не сможет принять к вычету налог.

Порядок действий будет зависеть и от того принят товар на учет или нет:

| Если продукция принята на учет, происходит обратная продажа |

В таком случае не нужно делать корректировку счета-фактуры. Покупателем начисляется налог с обратной продажи, и выставляются обычные счета-фактуры (Пдокумент от 3 апреля 2007 № 03-07-09/3). Необходимости в выставлении корректировочного счета-фактуры не возникает |

| Если продукция не принималась на учет, стоит руководствоваться п. 3 ст. 169 НК |

Если меняется стоимость товара, что отгружается, продавцом выставляется корректировочный бланк счета-фактуры. То есть, получая товар обратно, продавцы обязаны выставить документ с откорректированными сведениями. Для подготовки такого бланка стоит иметь согласие контрагента на внесение изменений |

При составлении бланков счетов-фактур стоит руководствоваться правилами, которые будут актуальны на момент совершения сделки.

Ведь правки и дополнения вносятся постоянно. Следите за нововведениями, что позволит вам не допускать ошибок и правильно регистрировать документы.

Сдаются ли электронные счета-фактуры с 2020 года?

Сдаются ли электронные счета-фактуры с 2020 года?